Оценка рисков инвестирования

Заказчик , владелец

год основания: 1995 (риск низкий), год основания влияет на уровень

сдано проектов/всего: 0/1 (риск высокий) колво сданых объектов влияет на уровень

судебные процессы, влияющие на кредиторскую задолженность: отсутствуют (риск низкий)

Заказчик №2, Девелопер ,Генподрядчик

год основания: 1995 (риск низкий)

сдано проектов/всего: 50/90 (риск средний)

судебные процессы, влияющие на кредиторскую задолженность: более мил грн. (риск выше среднего)

Финансовый партнер – банк ......

Название объекта

Жилой комплекс «.............»

Класс- эконом,..

переносы сдачи: есть переносы сдачи по очереди с ...на ...(риск ниже среднего).

стадия строительства:

Очередь №1 – введена в эксплуатацию ..... (риск низкий);

Очередь №2 – построено из этажей (риск высокий), плановый ввод в ......

схема финансирования: Договор покупки-продажи имущественных прав (риск выше среднего)

разрешительные документы:

1. Решение ....от..... № ... о предоставлении ...... для строительства, эксплуатации и обслуживания жилых домов со встроенно-пристроенными помещениями;

2. Разрешение на право выполнения строительных работ серии......

3. Сертификат соответствия серии І....

4. разрешения на подключения к городским коммуникациям

5. прав на владение земельным участком

Суммарный риск

Рынок недвижимости за последнее десятилетие развивается ускоренными темпами. Одновременно с этим растут и требования к предлагаемым объектам недвижимого имущества, в связи с чем, имеет место постепенное увеличение доли качественных объектов недвижимости во всех секторах рынка.

В этих условиях особую актуальность приобретает процесс девелопмента или редевеломента зданий или земельных участков.

Помимо того, что редевелопмент в современном мире является одним из наиболее эффективных способов оживления пришедших в упадок отдельных объектов или нерационально используемых территорий, данные проекты считаются одними из наиболее привлекательных способов долгосрочного и гарантированного размещения капитала обеспечивающие высокий и стабильный доход для инвестора. Однако, как и любые инвестиционные проекты, они сопряжены с определенными рисками.

Нестабильность на рынке недвижимости определяют высокую волатильность цен, что в свою очередь, увеличивает размах возможной отдачи от проекта и риски инвесторов вследствие чего, процесс принятия решений по проекту и оценка его эффективности всегда происходят в условиях неопределенности.

Стремление инвестора минимизировать финансовые риски приводит к необходимости снизить неопределенность проекта и разработать эффективную модель управления рисками, позволяющую формализовать и объединить основные процедуры принятия решений и финансовой оценки.

Основной целью статьи является разработка алгоритма оценки рисков инвестиций в объекты коммерческой недвижимости.

В соответствии со сформулированной целью поставлены следующие задачи:

проанализировать основные методы оценки рисков инвестиций в недвижимость в зарубежной и российской практики и выявить их особенности и недостатки для целей обоснования инвестиционных и финансовых решений при инвестировании в недвижимость;

предложить алгоритм оценки рисков инвестирования в объекты коммерческой недвижимости;

провести оценку рисков инвестирования с помощью предложенного алгоритма на примере для проекта редевеломента промышленного объекта.

За последние годы теория и практика управления инвестиционными проектами обогатились различными методологиями оценки рисков инвестиционных проектов, обеспечивающие инвесторов необходимой информацией для принятия близких к оптимальным решениям. Выбор метода зависит от конкретного проекта и задач, которые ставит перед собой инвестор.

При этом общий алгоритм оценки проекта в условиях неопределенности и управления рисками является типичным и включает в себя следующие пункты:

1. Определение причин и источников риска, выявление этапов проекта, на которых возникает риск.

2. Выявление всех возможных рисков, свойственных рассматриваемому инвестиционному проекту.

3. Оценка и анализ уровня отдельных рисков и риска проекта в целом, определяющую его экономическую целесообразность.

4. Определение допустимого уровня риска.

5. Разработка мероприятий по оптимизации проекта и минимизация проектных рисков.

В соответствии с этими этапами методология оценки риска инвестиционного проекта условно может быть подразделена на два взаимно дополняющих направления: качественные методы (пункты 1, 2, 5) и количественные методы (пункты 3,4).

Качественные методы оценки проектных рисков

Основными задачами методики качественной оценки рисков проекта являются идентифицикация с помощью вышеприведенных классификаций возможных видов риска проекта и их источников, определение и описание факторов и причин, влияющих на их уровень. Помимо этого, необходимо дать стоимостную оценку всех возможных последствий реализации этих рисков и определить конкретные мероприятия, позволяющие минимизировать рассматриваемый риск и/или компенсировать его последствия.

Качественный анализ проектных рисков внешне представляется очень простым, описательным, но по существу его результаты служат важной исходной информацией для осуществления количественного анализа.

В методических рекомендациях ISO 31000:2009 (Risk management-Principles and guidelines) [10] рекомендуется использовать следующие методы при оценке рисков инвестиционных проектов: SWOT анализ, анализ с помощью дерева решений, метод Делфи др. Однако, на практике, как отмечается в большинстве источников, большей степени получили применение анализ уместности затрат, экспертный метод, метод аналогий.

Анализ уместности затрат.

Данный метод заключается в выявлении зон риска. Предполагается, что возможными источниками рисков связанных с перерасходом средств являются:

• рост стоимости проекта по сравнению с первоначальной вызван инфляцией и/или изменением налогового законодательства;

• недооценка стоимости проекта в целом или его отдельных этапов;

• изменение границ инвестирования, вызванное непредвиденными обстоятельствами и др.

При этом, процесс финансирования разбивается на стадии, связанные с фазами реализации проекта и основывается на информации о проекте, поступающей по мере его разработки. Поэтапное выделение средств позволяет инвестору при первых признаках того, что риск вложений растет, или прекратить финансирование проекта, или же начать мероприятия по снижению затрат. Однако, данную методику нельзя в полном смысле причислить к качественным методам оценки рисков, так как она в большей степени относится не к анализу, а к способам снижения рисков.

Метод аналогий.

Метод аналогий заключается в анализе в данных по аналогичным проектам с целью расчета вероятностей возникновения потерь. Говоря о сфере недвижимости, данная методика довольно часто применяется при оценке рисков проектов в строительстве.

В процессе анализа риска нового проекта используются данные о последствиях воздействия неблагоприятных факторов на другие проекты-аналоги. При выборе аналогичного проекта применяются данные исследовательских работ проектных учреждений, данные по аналогам, а так же опросы менеджеров этих проектов. Далее происходит обработка собранных материалов для выявления зависимости в уже реализованных проектах для учета и оценки потенциального риска в новом инвестиционном проекте. При использовании методики необходимо сопоставлять исходные по проектам и учесть различия, так как так как проекты не могут быть абсолютно аналогичными.

В силу специфичности каждого проекта связанного с недвижимостью невозможно подготовить исчерпывающий набор вероятных сценариев развития проекта, которые бы реально отражали картину происходящего, так как для большинства неудач характерны свои специфические причины, которых в рассматриваемом проекте могут и не присутствовать, и аналог может не учитывать риски, реально существующие в вашем проекте.

Экспертный анализ рисков.

Данная методика состоит в использовании опыта экспертов в процессе анализа проекта и учета влияния различных качественных факторов. Эта методика преимущественно применяется на начальных этапах работы с проектом в случае, если исходных данных недостаточно для проведения количественного анализа эффективности проекта.

Алгоритм метода экспертного анализа риска состоит в применении следующих пунктов:

• разработка перечня критериев оценки в виде экспертных листов, содержащих вопросы;

• присвоение весовых коэффициентов для каждого критерия, неизвестных экспертной комиссии;

• составление вариантов ответов по каждому критерию, вес которых также не сообщают экспертам;

• анализ экспертами информацией об оцениваемом проекте и присвоение оценок по каждому критерию;

• обработка экспертных листов статистическими пакетами и анализ результатов проведенной экспертизы.

Разновидностью метода экспертной оценки рисков, является метод Дельфи, особенностью которого является строгая процедура организации проведения оценки, при которой эксперты лишены возможности совместно обсуждать ответы на поставленные вопросы. Таким образом, максимизируется объективность в рамках данного метода.

Основным недостатком методики является трудность в подборе и привлечении независимых экспертов и субъективность оценок. Основные достоинства экспертного метода заключаются в отсутствие необходимости в наличии точной и полной исходной информации, а так же необходимого программного обеспечения. Экспертный анализ рисков можно проводить до расчета параметров эффективности проекта, и он относительно прост в применении.

Количественный анализ проектных рисков

Задача методов количественного анализа заключается в измерении влияния изменений факторов риска на эффективность проекта. Количественная оценка риска, то есть численное определение размеров отдельных рисков и риска проекта в целом, сложнее качественной. Сначала все риски измеряют в единицах, свойственных каждому из них, затем – в денежных единицах и, наконец, оценивают риск проекта в целом. В ряде случаев определяются вероятности наступления рисковых событий и их последствий, проводится количественная оценка уровня риска, определяется допустимый в данной ситуации уровень риска.

В экономической литературе, посвященной проблеме риска, встречается много различных количественных методик оценки риска инвестиционных проектов. Все исследования можно условно разделить на:

статистические методики;

аналитические методы оценки.Задача статистических методов - на основе статистического исследования имеющихся данных о проекте определить вероятности наступления неблагоприятных событий. То есть, в данном случае риски по проекту оцениваются с использованием показателей среднеквадратического отклонения, дисперсии, коэффициента вариации, а результаты их влияния — на основании средних ожидаемых значений исследуемых показателей.

В зависимости от глубины анализа возможны исследование и оценка отдельных неблагоприятных событий, но более корректным является представление о неблагоприятном событии как интегральной (многопараметрической) величине, определенной на основе частных рисков [2].

К преимуществам статистических методов анализа относятся несложность математических расчетов

Недостатком данного метода является необходимость большой выборки для объективного и достоверного анализа.

Аналитические методы состоят в построении детерминированных и вероятностных аналитических моделей риска. Они включают в себя:

метод имитационного моделирования Монте-Карло.

метод построения «дерева решений »;

анализ чувствительности;

метод корректировки отдельных параметров проекта;

Метод Монте-Карло

Данная методика позволяет оценить риски путем создания случайных сценариев развития проекта. Результат анализа риска выражается не одним показателем значения эффективности (NPV, IRR), а в виде вероятностного распределения всех возможных значений этого показателя, т.е. инвестор с будет обладать полным набором данных, характеризующих риск проекта на основе которого он сможет принять взвешенное решение о финансировании [8].

Моделирование производится с помощью специального программного обеспечения - математическая модель определения какого-либо финансового показателя подвергается ряду имитационных прогонов с помощью компьютера. Процесс имитации осуществляется таким образом, чтобы случайный выбор значений из определенных вероятностных распределений не нарушал существования известных или предполагаемых отношений корреляции среди переменных. Результаты имитации собираются и анализируются статистически для того, чтобы оценить меру риска.

Метод «дерева решений»

Метод «дерева решений» используется для анализа рисков проектов, обладающих конечным и ограниченным числом вариантов развития. Он полезен в ситуациях, когда имеют место несколько последовательных решений, причем последующие решения основываются на результатах предыдущих. «Дерево решений» представляется в виде графа, вершины - частные состояния, в которых возникает необходимость выбора, а ветви дерева -различные события, которые могут иметь место в каждом частном состоянии. Каждой ветви присваиваются различные числовые характеристики (величина платежа, финансового потока и вероятность его осуществления).

Данный метод обычно используется для анализа рисков тех проектов, которые имеют конечное (относительно небольшое) количество вариантов развития. Чаще всего он применяется в проектах при реализации, которых финансирование средств происходит поэтапно в течение длительного времени, что является нетипичной ситуацией применительно к инвестированию в объекты недвижимости.

Анализ чувствительности

Анализ чувствительности (уязвимости) критериев эффективности проекта (sensivity analysis) —наиболее часто используемый количественный метод оценки рисков. Он позволяет проанализировать, влияние заданного фактора на значение критерия эффективности инвестиционного проекта (NPV, IRR и др.). Использование данного метода помогает охарактеризовать степень устойчивости проекта к возможным изменениям условий реализации и выявить наименее и наиболее рискованные для проекта факторы [6].

Анализ чувствительности является, по сути, однофакторным анализом. Базой при отборе факторов для анализа чувствительности являются результаты качественных методов.

Преимуществами метода анализа чувствительности критериев эффективности проекта являются – простота расчетов, объективность, теоретическая прозрачность и наглядность результатов. Помимо однофакторности, к недостаткам методики можно отнести субъективность полученных результатов из-за использования экспертного метода.

Сценарный метод.

Анализ сценариев представляет собой развитие метода анализа чувствительности инвестиционного проекта. В отличие от предыдущего он является многофакторным, т. е. представляет собой одновременное изменение всей группы факторов проекта, проверяемых на риск. Важным преимуществом этой методики является тот факт, что отклонения параметров рассчитывают с учетом их взаимозависимостей (корреляции) [7]. Сценарный анализ позволяет инвесторам оценить доходность по каждому из сценариев и вероятность развития событий по каждому из них. Он позволяет учесть такие факторы как

• сроки строительства и выполнение других работ;

• учитывается среднее увеличение стоимости проекта, обусловленное ошибками проектной организации, пересмотром проектных решений в ходе строительства и непредвиденными расходами;

• учитывается запаздывание платежей, неритмичность поставок сырья и материалов, допускаемые персоналом нарушения технологии и т.п.;

• увеличение нормы дисконта.

В зависимости от результатов анализа рисков, а с учетом склонности к риску инвестор, принимает решение принять, изменить или отклонить проект. Таким образом, успешно проведенный анализ рисков проекта данной методикой позволяет эффективно анализировать риски инвестиционного проекта.

В результате проведенного анализа методик оценки рисков можно сделать вывод, что каждая из них обладает определенными достоинствами и недостатками. Именно поэтому для проведения корректного анализа рисков инвестиционных проектов необходимо использовать не одну, а несколько оптимизационных и информационных моделей.

По нашему мнению, наиболее полный и разносторонний анализ должен включать как качественный анализ (например, метод экспертных оценок), так и количественный (анализ чувствительности проекта и сценарный анализ рисков). Ниже мы предлагаем разработанный нами алгоритм оценки рисков при инвестировании в объекты недвижимости.

Алгоритм оценки рисков при инвестировании в объекты недвижимости

Как было указано ранее, любой проект анализируется как с качественной, так и с количественной точек зрения. Качественный аспект предусматривает экономический анализ проекта, а количественный аспект подразумевает расчет и оценку денежных поступлений по проекту с учетом влияния различных факторов риска на его реализацию (в том числе учет инфляции, расчет финансово-экономических показателей).

На основе анализа методов была разработан алгоритм оценки рисков применительно к инвестиционным проектам, связанным с реконструкцией и развитием объектов недвижимого имущества.

Алгоритм состоит из нескольких этапов:

1. Экспертный анализ рисков;

2. Расчет основных показателей по проекту и анализ чувствительности;

3. Оценка устойчивости инвестиционного проекта на основе разработки сценариев, а так же анализ вариации показателей эффективности инвестиционного проекта;

4. Анализ полученных результатов, разработка мер по оптимизации проекта и минимизация проектных рисков.Рассмотрим эти пункты более подробно.

1. Экспертный анализ рисковЗащита инвестиций от влияния негативных рисков может быть обеспечена, если существует механизм ликвидации или уменьшения причин, порождающих риски на всех этапах инвестиционного, строительного и эксплуатационного процессов.

Инвестиционный процесс редевелопмента состоит из четырех основных этапов:

1. Прединвестиционная (подготовительная) фаза. На данном этапе происходит разработка концепции и предварительное рассмотрение проекта, оценка местоположения, а так же технико-экономическое обоснование проекта и подготовка к его реализации.

2. Фаза покупки объекта и строительства. Основное содержание этого этапа — организация и проведение торгов, заключение контрактов, выполнение основных работ проект по проекту (строительство или девелопмент/редевелопмент).

3. Фаза функционирования (продажа или сдача в аренду). На этом этапе проводится эксплуатация проекта, маркетинг, управление и распоряжение результатами.

4. Фаза завершения (продажа проекта). На этой фазе достигаются конечные цели проекта, подводятся итоги и разрешаются конфликты, закрывается проект.

Использование привлеченных инвестиций возможно только в том случае, если гарантирован их возврат. По этой причине механизм защиты инвестиций от рисков невозврата должен базироваться на принципе сохранения инвестиций на всех этапах инвестиционного процесса, причем величина обеспечения инвестиций должна быть равна величине инвестиций на всех этапах. Для этих целей была разработана анкета, позволяющая экспертным методом проанализировать риски, возникающие в течение всего времени реализации проекта и оценить их влияние на итоговый результат. Данная анкета является универсальной, так как в условиях различных сделок может быть опущены или добавлены некоторые пункты или стадии.

Алгоритм экспертного метода состоит из нескольких этапов:

1) Составляется анкета путем выделения простых рисков на каждом из этапов проекта

2) Приглашенными экспертами производится оценка вероятности наступления каждого из событий, после чего находится средняя вероятность реализации риска.

3) Разработчик анкеты проставляет приоритеты в зависимости от оценки важности каждого отдельного события для всего проекта.

4) В соответствии с приоритетами определяются веса и подсчитываются, просты риски путем перемножения весов и среднего значения вероятности. Результат работы экспертов оформляется в виде таблицы.

5) На конечном этапе делаются выводы о наиболее значимых факторах риска, суммарной величине риска на каждой из стадий, а также о рискованности проекта в целом.

Далее после того как риски были проанализированы качественным методом, производится количественный анализ.

2. Расчет основных показателей по проекту и анализ чувствительности

Применение анализа чувствительности инвестиционного проекта заключается в оценке влияния изменения какого-либо одного параметра проекта на показатели эффективности проекта при условии, что прочие параметры остаются неизменными.

Для нахождения ключевых показателей по проекту предполагается использование метода дисконтирования денежных потоков. При этом экономическая обоснованность любого инвестиционного проекта при использовании данной методики в значительной степени зависит от того насколько объективно заложены исходные параметры. В условиях проекта редевелопмента величина денежного потока от реализации проекта зависит, прежде всего, от таких прогнозных параметров, как: коэффициент загрузки, величины инвестиций, необходимого для реализации инвестиционного проекта, себестоимости недвижимости, уровня арендных ставок; уровня инфляции, инвестиционного риски и многих других. Стоит отметить, что ставка дисконтирования является важнейшим параметром, от которого зависит экономическая обоснованность инвестиционного проекта и величина денежных потоков. Выбираются и другие параметры для экономического обоснования инвестиционного проекта.

Алгоритм проведения анализа чувствительности инвестиционного проекта выглядит следующим образом [1]:

1. Последовательно анализируется изменение проверяемого фактора: каждый раз одна из переменных меняет свое значение на прогнозное число процентов и на этой основе пересчитывается новая величина принятого критерия.

2. Производится оценка процентного изменения параметров по отношению к базисному значению, после чего, рассчитывается показатель чувствительности, представляющий отношение процентного изменения критерия к изменению значения фактора на один процент.

3. Рассчитывается эластичность изменений NPV по отношению к изменению данного фактора, который вычисляется как отношение процентного изменения критерия - выбранного показателя эффективности инвестиций относительно базисного значения к изменению значения фактора в процентах. В результате, определяются показатели по каждому из исследуемых факторов.

4. В конечном счете, учитывая полученные значения эластичности, выделяются наименее и наиболее рискованные параметры проекта.

С помощью анализа чувствительности на базе полученных данных можно установить наиболее приоритетные с точки зрения риска факторы и перейти к дальнейшему многофакторному анализу этих параметров.

3. Оценка устойчивости инвестиционного проекта на основе разработки сценариев и анализ показателей вариации эффективности инвестиционного проекта

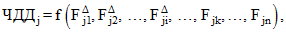

Сценарная методика оценки устойчивости инвестиционного проекта предполагает анализ изменения показателей эффективности проекта при условии реализации различных сценариев развития инвестиционной ситуации, то есть, назначение каждого из сценариев - показать, что произойдет с доходностью проекта в условиях различных вариантов развития событий. Причем, величина показателей эффективности проекта при реализации определенного сценария будет обусловлена изменением нескольких параметров проекта единовременно[9]. Формула чистого дисконтированного дохода будет иметь следующий вид:

(1)

(1)

- постоянные факторы j-ого сценария;

- постоянные факторы j-ого сценария;

- переменные факторы j-ого сценария.

- переменные факторы j-ого сценария.

Консервативный сценарий принимается по первоначальному варианту расчетов, так как основан на неизменности всех показателей проекта и

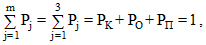

Так как неопределенность в любом случае приведет к реализации одного из сценариев, а соответственно, наступление всех трех сценариев одновременно образует полное событие, суммарная вероятность наступления оптимистического, консервативного и пессимистического сценариев равна единице. При этом каждый сценарий имеет свою вероятность наступления, которая задается экспертным методом.

(2)

(2)

где  - вероятность наступления j-ого сценария,

- вероятность наступления j-ого сценария,  ,

,  - количество сценариев (в дипломной работе

- количество сценариев (в дипломной работе  );

);

- вероятности наступления консервативного, оптимистического и пессимистического сценария соответственно.

- вероятности наступления консервативного, оптимистического и пессимистического сценария соответственно.

Для оценки эффективности проекта в случае наступления каждого из сценариев необходимо рассчитать основные показатели по проекту (NPV, ИДДИ и дисконтируемый срок окупаемости).

В конечном итоге осуществляется оценка устойчивости проекта - выполняется анализ степени изменчивости показателей эффективности при наступлении различных сценариев развития ситуации.

Для того чтобы оценить инвестиционный риск используют показатели вариации, которые можно интерпретировать как степень колеблемости критериев эффективности проекта при наступлении различных сценариев развития ситуации. Чем выше показатели вариации, тем, соответственно, больше и уровень риска. В этом случае инвестиционный риск показывает степень реакции эффективности проекта на различные изменения внешней среды, которые характеризуются своей вероятностью наступления.

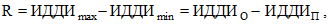

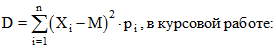

В качестве показателей вариации, с помощью которых выполняется оценка риска, традиционно выступают размах вариации  , математическое ожидание

, математическое ожидание  , дисперсия

, дисперсия  , среднее квадратическое отклонение

, среднее квадратическое отклонение  и коэффициент вариации

и коэффициент вариации  .

.

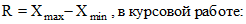

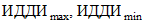

Размах вариации  определяется по формулам:

определяется по формулам:

(3)

(3)

(4)

(4)

где  - максимальное и минимальное значение показателя

- максимальное и минимальное значение показателя  соответственно;

соответственно;

- максимальное и минимальное значение индекса доходности соответственно;

- максимальное и минимальное значение индекса доходности соответственно;

,

, индекс доходности инвестиций при пессимистическом и оптимистическом сценарии.

индекс доходности инвестиций при пессимистическом и оптимистическом сценарии.

В работе в качестве показателя  предполагается использование индекс доходности инвестиций, так как именно изменение показателей доходности может выступать мерой риска. При этом минимальное и максимальное значение ИДДИ соответствуют значениям индекса доходности при пессимистическом и оптимистическом сценариях.

предполагается использование индекс доходности инвестиций, так как именно изменение показателей доходности может выступать мерой риска. При этом минимальное и максимальное значение ИДДИ соответствуют значениям индекса доходности при пессимистическом и оптимистическом сценариях.

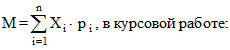

Математическое ожидание  характеризует среднее ожидаемое значение показателя. В терминах оценки риска математическое ожидание показывает среднюю ожидаемую доходность инвестиционного проекта:

характеризует среднее ожидаемое значение показателя. В терминах оценки риска математическое ожидание показывает среднюю ожидаемую доходность инвестиционного проекта:

(5)

(5)

(6)

(6)

где  - значение i-ого показателя

- значение i-ого показателя  ,

,  ;

;

- вероятность появления i-ого показателя,

- вероятность появления i-ого показателя,  - вероятность наступления j-ого сценария.

- вероятность наступления j-ого сценария.

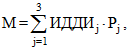

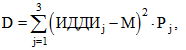

Дисперсия  является мерой разброса и представляет собой средневзвешенную сумму квадратов отклонений случайной величины от ее математического ожидания (т. е. отклонений действительных результатов от ожидаемых) и. Формуле дисперсии выглядит следующим образом:

является мерой разброса и представляет собой средневзвешенную сумму квадратов отклонений случайной величины от ее математического ожидания (т. е. отклонений действительных результатов от ожидаемых) и. Формуле дисперсии выглядит следующим образом:

(7)

(7)

(8)

(8)

где  - значение i-ого показателя

- значение i-ого показателя  ,

,  ;

;

,

, вероятность появления j-ого и i-ого показателя.

вероятность появления j-ого и i-ого показателя.

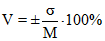

Среднее квадратическое отклонение  также является мерой абсолютной колеблемости и имеет в те же единицы измерения, что и исходный показатель. Среднее квадратическое отклонение

также является мерой абсолютной колеблемости и имеет в те же единицы измерения, что и исходный показатель. Среднее квадратическое отклонение  рассчитывается по формуле:

рассчитывается по формуле:

(9)

(9)

С помощью коэффициента вариации делают вывод о колеблемости показателей:

(10)

(10)

Коэффициент вариации является безразмерной величиной и чаще всего измеряется в процентах - от 0 до 100%. Чем больше коэффициент вариации, тем сильнее колеблемость.

Коэффициент вариации является итоговой мерой колеблемости показателей эффективности проекта при изменении факторов внешней среды.

4. Анализ полученных результатов, разработка мер по оптимизации проекта и минимизация проектных рисков

После проведения анализа рисков необходима разработка мероприятий по оптимизации проекта и минимизация проектных рисков.

Данные методики можно условно разделить на несколько групп:

локализация рисков;

уклонение от риска;

компенсация рисков;

диверсификация рисков.Локализация рисков. Данный метод используются в тех редких случаях, когда удается довольно четко идентифицировать риски, а так же источники их возникновения. Для этого экономически наиболее опасные этапы проекта выделяются в обособленные структурные подразделения, после чего их можно сделать более контролируемыми, что позволит снизить уровень риска. Для выполнения рискованных проектов в бизнес-среде локализация рисков часто создаются специальные структурные подразделения (с обособленным балансом) [4].

Уклонение от риска. Основой применения данной методики является работа только с проверенными и надежными партнерами, что включает в себя, например, отказ от ненадежных управляющих компаний либо ограничение их портфеля возможных арендаторов.

Компенсация рисков. Примером, иллюстрирующим специфику компенсации рисков, является стратегическое планирование деятельности. Стратегическое планирование позволяет идентифицировать основные источники рисков и тем самым снимает большую часть неопределенности, что позволит предпринимателю предугадать появление узких мест при реализации проектов. В результате разрабатывается компенсирующие мероприятия и план использования резервов. В настоящее время данная методика особенно важна в силу относительной неполноты информационно-аналитического обеспечения рынка недвижимого имущества[3].

Диверсификация рисков. Основой диверсификации рисков является предпочтение реализации нескольких относительно небольших по вложениям проектов, чем реализация одного крупного инвестиционного проекта, который требуют задействовать все ресурсы, не оставляя при этом возможностей для маневра [5].

В итоге, для анализа риска инвестирования в объекты коммерческой недвижимости был предложен алгоритм оценки риска, включающий как качественные, так и количественные подходы оценки риска. Преимуществом данного способа оценки является то, что с одной стороны он предполагает учет всех факторов риска на каждом из этапов проекта (при использовании экспертного метода), с другой стороны он позволяет выявить ключевые параметры, влияющие на эффективность проекта (анализ чувствительности),

а так же учесть самые маловероятные, но сильно рисковые кризисные ситуации, которые могут произойти на нестабильном российском рынке недвижимости, генерируя ожидаемые денежные потоки по проекту с учетом различных сценариев.

Ответы на вопросы для самопроверки пишите в комментариях, мы проверим, или же задавайте свой вопрос по данной теме.

Что бы оставить комментарий войдите

Комментарии (0)